交强险囚徒式困局!人保平安国寿华安4家头部财险公司,因拒绝承保交强险被罚!消费者跑断腿、险企亏损谁来解?

- 2021年11月02日

- 18:30

- 来源:

- 作者:王琅

作者:王琅

编辑:邢莉

来源:险企高参

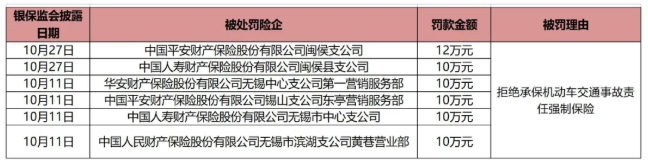

在刚刚过去的10月,共有4家险因拒保机动车交通事故责任强制保险(简称:交强险)而遭监管处罚。

具体来看,平安财险、国寿财险、华安财险、人保财险均因拒绝承保交强险被罚。其中平安财险、国寿财险被罚2次,平安财险被罚金额最多为22万元。

交强险是指由保险公司对被保险机动车发生道路交通事故造成本车人员、被保险人以外的受害人的人身伤亡、财产损失,在责任限额内予以赔偿的强制性责任保险。

根据车险综合改革方案,交强险总责任限额从12.2万元提高到20万元。在保险公司眼中,交强险很没“钱景”。多年亏损让保险机构对交强险产生抵触情绪,违规拒保时有发生。

业内指出,财险业高质量发展需要行业有一定的利润作为基础,普遍亏损的局面不利于行业的持续发展。希望相关问题能引起全社会的关注,早点做出更可持续、更合理的制度设计。

6起因拒绝承保交强险被罚,

涉及平安、国寿、华安和人保

10月,监管部门连续对保险公司拒保交强险的行为开出罚单。

27日,银保监局披露,平安财险闽侯支公司,拒绝承保机动车交通事故责任强制保险,福建银保监局对其处以罚款12万元。

同一天,银保监局另外一条公开行政处罚显示,国寿财闽侯县支公司,也被福建银保监局处以罚款10万元。原因和平安财险闽侯支公司一样,因公司拒绝承保机动车交通事故责任强制保险。

险企高参注意到,这已经不是平安财险和国寿财10月以来第一次因公司拒绝承保机动车交通事故责任强制保险被监管处罚。

早在10月11日,银保监局就曾披露,平安财险锡山支公司东亭营销服务部和国寿财无锡市中心支公司,因拒绝承保机动车交通事故责任强制保险,分别被无锡银保监分局处以10万元的罚款。

同天,因同样原因被处以10万元罚款的还有:华安财产无锡中心支公司第一营销服务部和人保财险无锡市滨湖支公司黄巷营业部。

对此,业内专业人士向险企高参介绍,“可以看到,被处罚的都是一些大的保险公司,且在行业具有一定的代表性。监管层的意思也很明显,就通过对这些大险企‘开刀’,表达了对险企拒绝承保机动车交通事故责任强制保险这一不良现象的重视,同样对其他保险公司起到了‘震慑’的作用。”

“跑断腿”难买交强险,

消费者退而求次存隐患

作为我国首个由国家法律规定实行的强制保险制度,交强险在道路交通事故后,真金白银的对第三方的补偿和救治,再加上快速处理事故的互碰自赔机制、强化车主安全意识的费率浮动机制,这个险种在经济补偿和社会管理方面,发挥有效的作用。

然而,从去年开始,就有不少消费者反映:“跑断腿”也买不到交强险。

在拒绝承保交强险的案例中,拒绝承保的理由千花百样。有些公司直接声称没有交强险业务,有的就比较“委婉”,对客户表示纸质保单用完了还没有补,而电子保单则因为模板尚未制作完成而无法使用,总之就是办不了。甚至原是竞争关系的几家保险公司竟然开始互相介绍“生意”。

险企高参了解到,如果车辆没有办理交强险,就可能会遭遇以下几个情况:

扣车罚款:会由公安机关交通管理部门扣留机动车,处依照规定投保最低责任限额应缴纳保险费的2倍罚款;

缺少保障:一旦车主在无交强险保障期发生第三方重大伤亡事故,车主将自己支付巨款赔付;

年审被卡:不交交强险机动车的年审等一系列检测是不能通过的。

此外,由于部分险企对特定车辆的拒保行为,也给一些非法经营者提供了“钻空子”的空间。市场中出现部分含有类似风险保障责任但非保险公司设计销售的产品,消费者购买此类产品代替交强险,但在交通事故发生后,遇到了拖赔惜赔、销售方不执行诉讼判决等问题。

专家人士指出,正式保险制度的作用发挥不足时,需要保障的当事人通过非正式保险方式解决遇到的现实问题。这存在多种隐患,包括车主交费后,在出现风险时难以保证充分获得赔偿;由于逆选择,客户风险可能会逐渐攀升;欺诈的发生率高等。从全行业看,拒保或拖延承保是不合理的。

交强险连年亏损,

险企也“委屈”

为何保险公司明知不能拒保交强险,却频有发生,且今年愈加明显?

险企高参了解到,“交强险”作为我国第一款强制投保的保险,至今已走过14个年头。因为是强制投保,交强险问世之初,还被律师界质疑其“经营暴利”。但实际上,“交强险”大部分年头都是出于亏损状态。

数据显示,“交强险”头10年累计亏损194亿元,2013年开始才盈亏基本平衡,不过这个险种始终没摆脱承保亏损的泥淖。入不敷出的情况下,保险公司服务打折、拖赔惜赔,也就成了常态。

分析人士认为,交强险的承保亏损,根源在于经营模式“拧巴”以及车险费率的区域性失衡。“羊毛出在猪身上”,低风险人群为高风险人群埋单。比如,商业车险“有过错”才赔,交强险在“无过错”时,也可进行一定额度赔偿。交强险遵循分享赔偿原则:

被保险人有责任时:死亡伤残赔偿限额:180000元人民币;医疗费用赔偿限额:18000元人民币;财产损失赔偿限额:2000元人民币。

被保险人无责任时:死亡伤残赔偿限额:18000元人民币;医疗费用赔偿限额:1800元人民币;财产损失赔偿限额:100元人民币。

这些赔偿限额近些年来还有了一定提升,根据车险综合改革方案,交强险总责任限额从12.2万元提高到20万元,这意味着交强险的保障更加强大了。

交强险对车主来说还是挺实惠的,但保险公司的赔付压力也相当大。根据规定,保险公司不得拒保交强险。因此,在保险公司眼中,交强险很没“钱景”。多年亏损让保险机构对交强险产生抵触情绪,违规拒保时有发生。

对于此类违法行为,依法由保监会责令改正,可处5万元以上30万元以下罚款;情节严重,可以限制业务范围、责令停止接受新业务或者吊销经营保险业务许可证 。

需要注意的是,由于拒保交强险对于险企所带来的利益,远远超过因此而受到的监管处罚。日前,银保监会相关负责人在车险综改一周年座谈会上指出,个别市场主体拒保情况改善不明显,需要持续关注。

另一方面,长期的承保亏损,暴露出目前交强险经营机制的弊端。业内指出,财险业高质量发展需要行业有一定的利润作为基础,普遍亏损的局面不利于行业的持续发展。但是,交强险的问题,单靠保险业自身难以解决。希望相关问题能引起全社会的关注,早点做出更可持续、更合理的制度设计。

阅读排行榜

-

1

股东赔个精光,净资产-4.2亿是怎么做到的!?起底百年人寿自我救赎之路;“双浩”组合危局难挽…

-

2

微降0.8%!五大头部险企一季度保费收入出炉:寿险增收不利,新华大降11.7%;“老三家”财险保费规模增4.44%…

-

3

重磅!太保寿险总经理人选或从内部晋升;“友邦系”蔡强离任;银保渠道势头迅猛,去年净利增盈18%...

-

4

在任十年,59岁监管系女将挂印而去?!富德生命人寿一二把手空悬;保费收入超1100亿重回8年前水平,已连续两年未披露年度报告…

-

5

这家保险公司又干了件大事!斥资百亿抄底万达,净利下跌43%全面落后于太平人寿;原董事长失联,杨玉成三板斧如何力挽狂澜?!

-

6

成本率高企、净利润普降;九大头部财险公司2023“流变”,增收不增利难题何解?!

-

7

有何蹊跷?!56岁兰亚东官宣退休,62岁太保寿原总经理接棒;“八岁”横琴人寿要变身;两年盈利、多次补血后寒冬还有多久…

-

8

日赚3.8亿,“老七家”寿险江湖再生变:太平全面反超新华跻身“老五”,三大梯队加剧分化;泰康保费增速居冠,太保最会赚、平安最能挣

-

9

平安养老何以“称王”?!解密117家险企投资“金融江湖”:前海人寿、恒大人寿从榜单“消失”,中再、大家入围;股权投资仍是最热门…

-

10

重磅!保险上市公司又添新面孔;又有两家成功登陆纳斯达克,保险科技赛道重返高光时刻?!

推荐阅读

-

1

华泰人寿高管变阵!友邦三员大将转会郑少玮拟任总经理即将赴任业内预计华泰个险开启“友邦化”

-

2

金融监管总局开年八大任务:报行合一、新能源车险、利差损一个都不能少

-

3

53岁杨明刚已任中国太平党委委员,有望出任副总经理

-

4

非上市险企去年业绩盘点:保险业务收入现正增长产寿险业绩分化

-

5

春节前夕保险高管频繁变阵

-

6

金融监管总局印发通知要求全力做好防汛救灾保险赔付及预赔工作

-

7

31人死亡!银川烧烤店爆炸事故已排查部分承保情况,预估保险赔付超1400万元

-

8

中国银保监会发布《关于开展人寿保险与长期护理保险责任转换业务试点的通知》

-

9

新能源车保费高增长B面:“三高”难题亟待破解

-

10

科技赋能保险业深度转型中小险企能否“弯道超车”